报送完材料后却主动要求撤回重组方案,这样的“忍痛割爱”发生在共达电声身上。

共达电声9月27日发布公告称,该公司的第三届董事会第十三次会议同意公司撤回重组方案,这起耗时一年的重组最终倒在了回复证监会一审反馈意见的截止日期(9月30日)之前。

对于为何会撤回正处于审核期的重组方案,共达电声给出的理由是:截至2016年9月22日,因本次重组标的所在的影视行业市场环境发生一定变化,西安曲江春天融和影视文化有限责任公司(下称春天融和)能否实现其承诺业绩存在较大不确定性,以及共达电声与春天融和在是否调整估值等关键条款上未能达成一致。故共达电声决定撤回此次重组方案申请文件。

这次并购重组始于2015年6月12日共达电声发的《关于筹划重大资产重组的停牌公告》,经历了董事会通过、深交所问询、股东大会通过等一系列流程,在整整一年后的2016年6月12日成功递交证监会审核。

7月8日,证监会对共达电声下发了《中国证监会行政许可项目审查一次反馈意见通知书》(161392号),并要求公司在30个工作日内提交书面回复意见。不过,8月17日,共达电声并没有按期回复,而是发布了延期回复申请,表示自2016年8月19日起延期不超过30个工作日(2016年9月30日)提交《反馈意见》的书面回复及附件材料。

至此,剧情急转直下,共达电声在回复截止日到期前撤回了重组方案申请。

在原先的重组方案中,共达电声将以每股13.01元的价格向共达投资、杨伟、葫芦影视、三生资本、红树湾基金、喀什八达、双熙影视、共青城聚泰丰、华天盈和等9名特定对象发行2.52亿股,拟募集资金32.73亿元用于购买下春天融和与北京乐华圆娱文化传播股份有限公司(下称乐华文化)的100%股权。对交易标的方的发行价格则为每股11.42元。

截至2015年12月31日,春天融和净资产为3.63亿元,交易价格为18亿元,其增值率为495.87%;乐华文化的净资产为1.86亿元,交易价格为23.2亿元,其增值率为1247.31%。

影视公司从来不乏明星股东的身影,这次重组对象中,黄渤、刘和平等知名演艺界人士均以春天融和股东身份出现。按照重组方案对春天融和的支付协议,公司将向春天融和支付65.41%的现金,合计11.77亿元,剩余部分股份不足。据此,黄渤在本次交易中所获对价为17980万元,其中现金为10.2元,股本为157.62万股,占公司总股本的0.2%;刘和平在本次交易中所获对价为1440万元,其中现金为2.2元,股本为126.1万股,占总股本的0.16%。

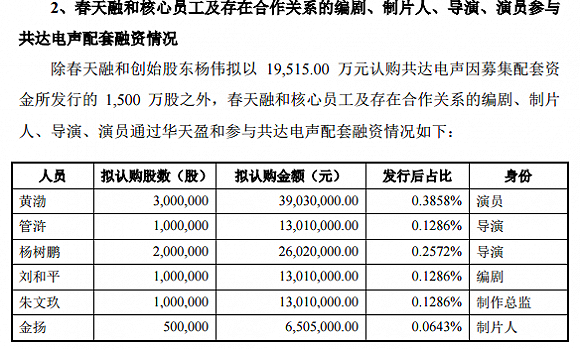

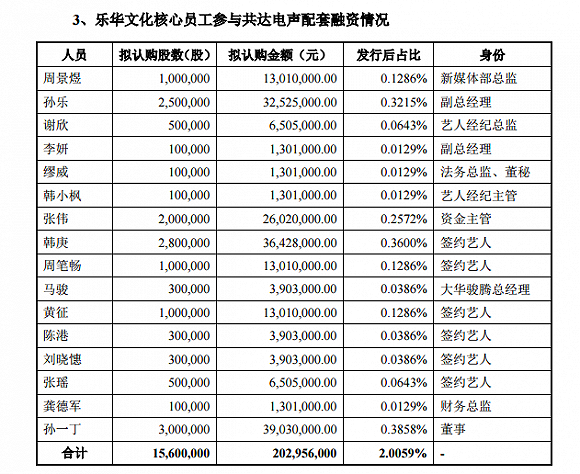

同时,共达电声的9名定增对象中,华天盈和最为引人注目,其合伙人均为春天融和、乐华文化、共达电声的核心员工及存在合作关系的编剧、制片人、导演、演员,实质为重组后共达电声的员工持股平台。在共达电声所公布的配套融资计划中,韩庚、周笔畅等明星也赫然在列。

虽然名单中星光熠熠,但是共达电声本次重组却撞上了证监会严查上市公司跨界收购,影视、互联网等脱实向虚的收购计划,更是成为监管重点。自今年6月重组新规出台后,鲁股恒天海龙、ST鲁丰、山东金泰等,都终止了对类似公司的收购。

7月8日,证监会反馈意见通知书中对于共达电声本次重组提出了两方面问询。首先是公司控股股东潍坊高科电子有限公司(下称潍坊高科)在公司筹划重大重组停牌期间以低于本次重组发行价格的12元/股,对外转让了1亿股公司股份,受让方为喀什橡树林股权投资有限公司(下称喀什橡树林)、北京一心资本管理有限公司、上海依惠科技发展有限公司与自然人宫俊,这相当于变相减持。其次是对春天融和与乐华文化高估值的质疑。然而这些问题共达电声都未能作出回复。

除了此次重组,2015年11月19日,共达电声还发布公告称,将出资6000万元与喀什双子股权投资有限公司、彭晓玲共同成立合伙企业,设立规模为10亿元的文化投资基金,主要用于投资、收购从事电影、电视及其他娱乐游戏类公司股权。

对于这一系列在娱乐产业上的布局,共达电声表示,未来公司将打通整个影视娱乐产业链,形成电影、电视剧、艺人经纪等业务的高度融合和共同开发,实现影视娱乐行业与原有智能电声行业的双主业运营,并通过收购、投资等方式进入更多与娱乐化核心基因相吻合的产业。

但是共达电声的现状没有其描绘的蓝图这样美好。公司2015年年报显示,2015年全年度,公司净利润为1921.97万元,同比下降20.07%。2016年半年报显示,今年上半年公司实现净利润778.87万元,相比上年同期下滑14.21%。

不仅如此,共达电声频繁遭遇股东减持,截至今年9月累计减持比例已达14.78%。这可以看作是股东对于共达电声前景信心不足。