对于HBO来说,今年是一个重要的转折。

最大的变化就是易主。经历了两年多漫长的反垄断诉讼 ,AT&T终于在今年2月完成了对时代华纳的收购,隶属华纳的HBO自此也一并归入AT&T这家老牌电信公司。

AT&T计划在今年年末推出以HBO内容为主导的“华纳传媒”流媒体平台(目前还未正式命名,以下称“AT&T流媒体”),其中还包括Cinemax,以及部分CNN、TBS、华纳兄弟、特纳电视网等原时代华纳网络的内容。在流媒体领域,AT&T野心不小,目标是向头部进军。但HBO和AT&T的融合并不轻松。

扩大生产、定价昂贵,易主后的HBO还能拍出《权力的游戏》吗?

作为“AT&T流媒体”的内容招牌,HBO面临诸多决策变动,AT&T要求HBO制作更多大众化的内容,以满足更多平台观众。这不免让人猜想,背离了HBO一向的“精品小众”定位,HBO的品牌会不会因此稀释?

除了内容,因为HBO一贯在价格上的居高不下, AT&T对该流媒体服务的定价也面临骑虎难下的困境。上月月初HBO公布的服务月费让人心忧——单价达到16-17美元/月,是北美流媒体服务中定价最高的一个。在巨头之战中失去价格优势,胜算几何?

随着迪士尼、苹果和康卡斯特的入局,今年北美流媒体竞争硝烟四起,AT&T和HBO要想突破重围,难度不小。

“联姻”:AT&T需要内容,HBO需要技术

AT&T和HBO的结合,实乃互补——前者需要内容,后者需要技术。

作为一家电信公司,AT&T的1.48亿电信用户是其重要的收入来源,该公司2018年营收1708亿美元,通信业务营收1446亿美元,占比84.7%。这家电信巨头在近年的风向中看到了一个趋势:要想抓住用户,不仅需要硬件,还需要“软件”,即作为情感纽带的内容。

“在如今科技巨头统治的环境下,一家媒体公司要想生存,只有把电影公司、电视频道、分销、数据合而为一。”AT&T与时代华纳在反垄断法庭上的辩论代表这样说道。

这个趋势的确也是众巨头都在琢磨的:除了AT&T外,在全球拥有14亿台设备的苹果,以及拥有3100万有线电视和宽带用户的康卡斯特,都在计划进军流媒体内容市场。华纳媒体首席执行官约翰·斯坦基表示:“我们现在能够通过这种连接来投放内容,这是让它在情感上保持相关性的一种方式。”

这一理念得到了数据的支持。AT&T无线业务、DirecTV、有线宽带以及商业服务部门负责人约翰·多诺万曾对媒体公开透露:“客户流失10%就代表10亿美元的损失。我们的研究表明,在手机上为客户提供合适的独家内容,可以显著降低客户的流失速度。”

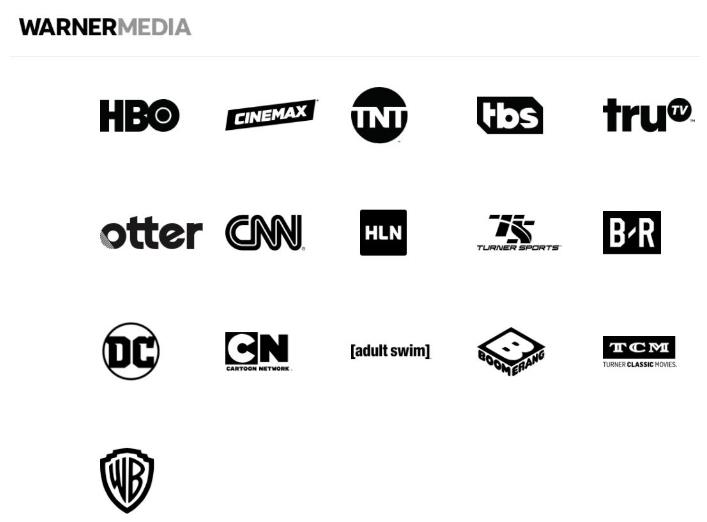

因此,对于AT&T来说,收购坐拥丰富内容的时代华纳(旗下包括HBO、华纳兄弟、CNN、DC漫画等)就是其全局战略的重要一笔。

时代华纳所拥有的媒体资源

除了用内容抓住用户之外,AT&T还有一重考量——通过流媒体服务摸清用户偏好,为其数字广告投放助力。去年夏天,为增强其大数据处理能力和广告投放精度,AT&T刚刚收购了科技公司AppNexus。

而HBO刚好需要技术。在AT&T收购前,虽然在内容方面已经有了金字招牌,但HBO自身面临着危机——因为过分强调自己是一家内容公司,HBO错失了新一轮的线上流媒体技术革新。

HBO并非不重视技术。遥想当年,正是因为抓住了技术革新的风口,HBO在光纤技术、卫星电视的诞生背景下,敏锐发现其对应付费电视的商业模式而获得成功,在21世纪的第一个十年坐上黄金时段和全天收视率头把交椅。

但近年来, HBO的技术应用和研发一直没有跟上线上流媒体的新潮流。虽然2010年HBO就已经推出了流媒体服务HBO GO,但该项服务进展缓慢,直到四年后在Netflix凭借首部自制剧《纸牌屋》大放异彩,HBO GO体验仍然非常不佳。一个案例是,2014年《权力的游戏》第四季播出时,网站持续崩溃。

作为老牌电信科技公司,AT&T目前正在投资构建更快的光纤网络和5G等新技术,以及旗下Xandr数字广告业务也能为大数据助力,这些都将补足HBO技术上的缺陷。

就这样,AT&T与HBO的“联姻”顺理成章。

融合:AT&T要大众,HBO要钱

联合容易磨合难。

今年2月,HBO原董事长兼首席执行官理查德·普莱普勒宣布离职。这位曾多次在公开场合表示“更多不是更好,更好才是更好”(More is not better,Better is better.)的元老自2007年就进入HBO,跟HBO同舟共济了整整12年。

在普莱普勒掌舵的岁月里,HBO专注于周日晚间系列的精品业务,以《真爱如血》《权力的游戏》《西部世界》等优质可靠的内容换取了用户忠诚度,进一步巩固了HBO宁缺毋滥的“精品剧”招牌。同时,他人脉广泛,跟好莱坞顶级制片人和演员保持着良好密切的关系,给予创作者高度的创作自由,因此HBO也获得了制片方的好评。

普莱普勒的离开,让HBO的未来充满变数。自去年6月起,掌管整个华纳传媒的就已是约翰·斯坦基,他在AT&T工作了34年,现在一边任华纳媒体首席执行官,一边监管HBO。这位曾任首席战略官和DirecTV部门主管的“老电信人”对曾经“精品小众”定位的HBO心怀截然不同的规划——要有更丰富的内容,更高的市场渗透率,和更多的用户观看时长。

在这种策略下,HBO需要去适应AT&T、或者说头部流媒体的玩法,因为对于货架式的流媒体而言,快速“上架”不同类型的内容,才能让用户留存时间变长,从而达到付费的商业模式。

对于过去一直走少量、精品路线的HBO来说,要生产更多、更大众化的内容,是艰难且巨大的转变。不少业内人士忧虑,HBO曾靠稀缺性和对质量的严苛脱颖而出,如今,AT&T的“大众化”策略会不会稀释HBO这个品牌,令其成为Netflix的一个复制品?

据《Business Insider》报道,2018年,Netflix发布了高达2392小时原创节目,但整体原创节目的平均口碑实际上比较普通,StreamingObserver根据专业影评网站如Metacritic、Rotten Tomatoes等评分统计,Netflix原创剧集均分仅排名第7,而位于榜首的正是HBO,2018年仅推出500小时原创内容,连Netflix的四分之一都不到。

麻烦不止HBO有,吃下HBO这块烫手山芋,AT&T也付出了代价——HBO过去高昂的服务定价让它想出击的流媒体服务难以保持价格低廉。

上月月初,AT&T宣布了年底即将推出的流媒体平台服务的月费,价格高达16-17美元,为北美几大流媒体中最高——Netflix13美元,Hulu12美元,AmazonPrime不到10美元,而即将推出的Disney+月费则仅为7美元。很多外媒对此感慨,如此高的定价 ,AT&T和HBO能占领多少市场?

但AT&T实在没有多少降价的余地。近日,《纽约时报》称,由于HBO跟康卡斯特和迪什等分销商签订了合同,所以它的服务价格已经被锁定,没有下调空间。

而吃下HBO的AT&T就必须咽下这个“苦果”。有三位熟悉AT&T数字战略的人士向《纽约时报》透露,高于所有竞争对手的定价让AT&T在流媒体价格战上不占优势,华纳传媒的高管也非常沮丧。虽然他们试图重新定价,但任何降低定价的举措都会威胁到HBO在收购协议中获得的收入,让HBO感到不安。

总体而言,这场“联姻”最终给“AT&T流媒体”带来的问题就像它得到的利好一样大:价格高昂、精品内容却可能被不断稀释。

同舟共济:内容能否弥补价格劣势?

AT&T流媒体没有太多的调整时间了。因为今年北美流媒体市场已风起云涌。

除了已有的Netflix、Hulu、Amazon Prime、Disney+和康卡斯特(旗下有环球影业和NBC)的XfinityFlex也转身入局,加上苹果、沃尔玛和AT&T即将推出的未命名流媒体服务,巨头之战一触即发。

但市场很难容下这么多同质竞争。根据Deloitte发布的第13版(最新)数字媒体趋势调查,目前美国平均每人已经拥有3个流媒体付费账户,有近一半用户表示平台太多,寻找想看的内容难度大。Deloitte副董事长兼美国电信、媒体和娱乐业务主管凯文·韦斯科特在一份声明中表示:“在美国,消费者可能正进入‘订阅疲劳’时代。”

用户注意力有限,流媒体的竞争就非常激烈。对此,斯坦基已经做好了破釜沉舟的准备:“能直接面向消费者的平台终将有限,不管最后剩下来的有几个,我们必须要成为其中之一。”

但商业世界并不是只看喊话。如今要在流媒体大战中争夺用户,在大家都有足够的技术支持,使用体验差距较小的情况下,主要靠的是独家内容,以及合适价位。

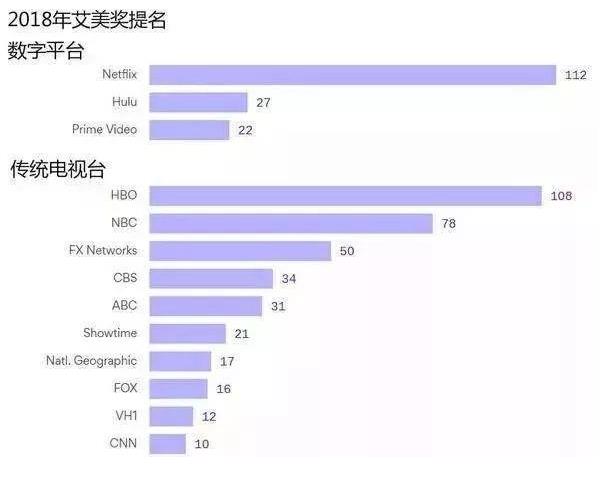

HBO虽是该流媒体的门面,但论头部内容的质量,它已被Netflix迎头赶上。就在今年年初,HBO以108项艾美奖提名败给了112项提名的Netflix,这是17年来,HBO首次没能登上最多提名的宝座。

2018年北美各媒体提名艾美奖数量(图片来源网络)

外有竞争对手,内有风格调整,HBO可能将面临最艰难的一个转型。对此,斯坦基曾在公开场合表示:“我们现在需要弄清楚,如何在不降低质量的前提下扩大这些用户基数。”

斯坦基给出的最直接方案就是对内容进行更多投资。在过去三年里,HBO的内容投资超过20亿美金,但这个投入放在流媒体领里,实为九牛一毛——分析师预测,今年迪士尼将在内容上花费210亿美元,Netflix则是150亿美元。

虽然AT&T提供的具体内容预算尚未披露,但此前Deadline的一份报道显示,“有了AT&T的更多资金支持,HBO的高管们将2019年原创节目的制作时间提高到了150小时,比2018年增加了50%。”

更多的原创内容能否保证HBO的精品风格,只能等作品出来才能判断,而更重要的问题是:就算HBO做到了质量与数量皆可,这些内容又能吸引多少用户停留在如此昂贵的“AT&T流媒体”上?

除了HBO这个招牌,该流媒体还坐拥CNN、DC系列电影和《老友记》几张王牌,但竞争对手也不差——迪士尼旗下有皮克斯、漫威、卢卡斯、ABC等超级IP,其流媒体服务售价仅为7美元;当今头号流媒体Netflix不仅在原创剧和动画上频出佳作,其原创电影如《罗马》也在各大奖项中崭露头角,其月费也仅13美元。

研究公司Moffettanathanson的联合创始人克雷格·莫菲特此前针对HBO2014年推出的独立流媒体HBO Now说:“与迪士尼相比,HBO Now15美元的价格显得特别不合理,因为显然前者的内容阵容又强大又便宜。”如今的新AT&T流媒体即便在HBO的基础上加了新内容,远高于几家竞对的16-17美元月费仍然看上去不可思议。

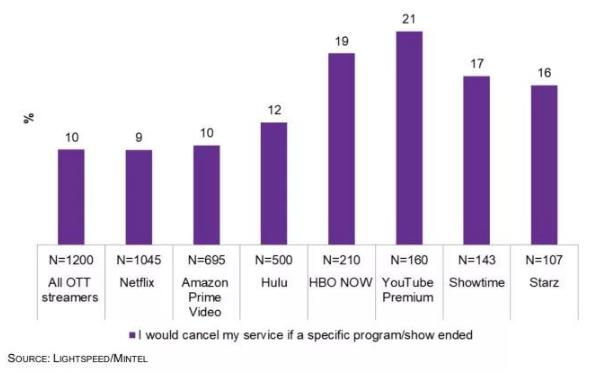

高昂的价格的确容易劝退用户。今年4月Lightspeed/Mintel发布了一项调查数据,目前用户数最多的Netflix、AmazonPrime和Hulu,分别有9%、10%和12%的人表示会在某部内容结束后退订,而定价最高的HBO Now,有高达19%的用户表示会立即退订会员。

其实也不必完全悲观。因为AT&T也在积极应对中。

据《华尔街日报》消息,AT&T或推出三等服务价位,最低价位的服务内容将聚焦于电影,中等价位包括电影和一些原创内容,最高价位则包含全部内容。除此之外,AT&T还有另一招:《综艺》称“AT&T流媒体”计划在明年推出更便宜的带广告服务,这也就意味着它不一定走Netflix纯付费模式。从国内流媒体的收入构成来看,广告是盈利一大利器。

虽然用户并不喜欢广告,但在月费难降的情况下,AT&T开拓便宜的广告版也不失为一种选择,毕竟HBO这块招牌仍有诱惑力。而且该广告形态是“暂停广告”,即用户按暂停键时才会弹出,对用户体验影响姑且不算太大。

从目前看,在这场流媒体竞赛中,绑在一条船上的AT&T和HBO要想突围,要做的事还不少。首先得看HBO能否完成任务,制作更多大众且优质的爆款;其次AT&T是否能举全平台之力弥补目前的定价劣势。

今年的北美流媒体市场,僧多肉少,前路不易。