腾讯二季报:营业收入同比增长21%增值服務同比增长14%广告业务收入同比增长16%金融科技及企业服务收入同比增长37%.从Q1开始,腾讯将旗下支付、理财和其他的金融科技服务、云业务等单独列报后,相比过去主要靠游戏、靠增值服务,显得均衡了很多。

总体看,增值、金融&企业版块表现在预期之内,市场关注焦点体现在广告业务的增速上,我们尝试解答广告业务的的问题出在哪里。

一、拆解广告收入

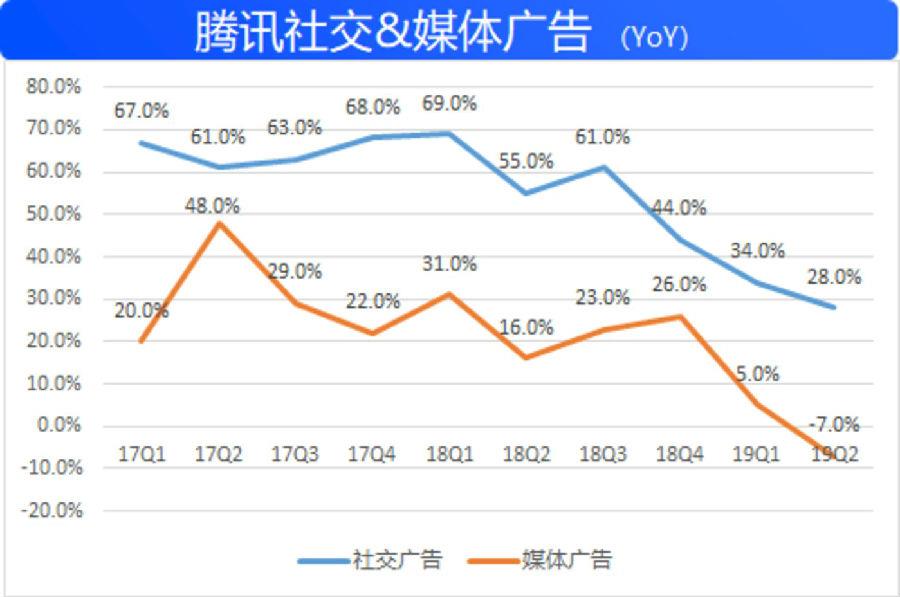

腾讯Q2广告收入164亿元,同比增长16%,环比收入增长23%.社交及其他广告收入120亿元,同比增28%,环比增长21%;媒体广告收入44亿元,同比下降7%,环比增长26%。

2017年之前,腾讯分为效果广告和品牌展示,从2017年起分为社交和媒体广告。

媒体广告以腾讯视频为主,包括腾讯新闻、天天快报、腾讯音乐、腾讯企鹅等平台;社交广告以微信、QQ(包括空间)为主,同时涵盖 QQ 浏览器、应用宝,以及流量联盟。

腾讯在财报中写道,社交及其他广告的增长主要是微信朋友圈和QQ看点以及移动广告联盟带来的,媒体广告同比下降是因为去年同期有FIFA世界杯赛,环比上升是较上一季播出更多连续剧与自制综艺节目而带来的收入。

分部来看,二季度社交广告收入同比增长28%,尚能接受;但是媒体广告收入同比下滑7%,着实意外。

从成本上看,广告收入的成本84.32亿元,同比下降5%,受若干连续剧延播的影响,导致视频广告内容成本下降所推动;环比增长8%,主要由于第二季较上一季播出更多连续剧及自制综艺节目导致视频广告的内容成本增加。

当然,腾讯广告整体增速在下滑的同时,并非没有亮点,广告部分的毛利率提升到了历史最高水平,很大程度上提高了收入成色。

拆解原因,主要毛利率较低的视频广告收入占比下降,而毛利较高的社交广告收入占比上升,微信朋友圈及 QQ 看点等产品的广告库存及曝光率也在增长,尤其是Q2开始,微信已经对部分用户开启了每天最多三条的朋友圈广告。

尽管如此,从个人体验而言,朋友圈变现依然显得非常克制,一天能看到三条广告的情况基本没有出现,某种程度来说,这是微信,也是腾讯的底气。

二、腾讯的广告问题到底出在哪里?

腾讯的广告业务体现在多个方面,包括宏观环境、监管态度以及竞争环境。一个一个来说。

1、宏观环境和经济周期

从去年开始,翻开绝大部分互联网公司的财报,都会提到受宏观环境和经济周期的影响而导致收入锐减。对行业来说来说,广告和电商、增值服务一样,是最重要的变现方式。

据CTR统计,今年第一季度中国广告市场整体下滑11.2%,广告主对整体经济市场的信心波动致使中国广告市场重新进入调整期,传统媒体下滑更为严重,同比降幅达到16.2%.从广告源头上看,兴业证券统计了整体营销费用较多及偏好投互联网媒体的行业A股上市公司(除去银行),2019Q1的整体销售费用同比增长12.7%,低于18Q1的20.6%.这个数字在Q2环比会回升,但同比仍不容乐观。

而互联网公司广告费用更明显,头部互联网上市公司从2018年Q2开始显著降低营销费用,同比从63%一直下滑到今年Q1的26%.大环境下,企业容易陷入了“收入减少— —广告费用减少——收入进一步减少——广告费用进一步减少”的投放循环。

2 、行业竞争加剧,市场上广告供应过剩

不可否认的事实是,互联网行业已经从增量市场走向了存量市场,数据显示,移动互联网的月活和用户时长同比和边际增长基本见顶。

各大互联网公司早已经开始精细化运作尽可能利用的流量资源,例如小程序,例如追求以信息流、短视频及其衍生的更多变现方式,追求品效合一等。

于广告供给层面,字节跳动在上市前扩张,加大向市场注入广告供给,百度、腾讯等公司加速布局信息流、短视频等产品,同样向市场注入大量广告供给,在已有的低迷宏观环境下,造成在线广告市场阶段性供给过剩。

腾讯的首先战略官James Mitchell在电话会上提到,“对于宏观经济和行业整体广告供应没有办法控制,但可以控制公司自身的广告库存增长,为客户提供新的广告工具,精准营销。这些可以帮助公司广告业务在目前宏观经济状况下,实现健康可持续的,但可能不是非常快的增长。”

3. 内容监管持续趋紧

拆开腾讯的广告收入来源:社交及其他广告收入同比增28%,环比增长21%,在这样的环境下表现已经不错,也是微信朋友圈和QQ看点广告能力释放的苗头。

问题主要出在媒体广告上,尽管环比增长了26%,但同比下降了7%。翻开过去两年腾讯的财报,每次媒体广告的波动均来自于电视剧及自制剧带来的收入增加、视频播放量增长及在自制内容开拓新广告形式带来的收入增长、视频服务流量的增长极信息流的发展等等。

在本季度,腾讯财报的解释是:部分热门剧集意外延后播映,加上缺乏FIFA世界杯的带动,导致广告招商收入减少。移动端视频日活跃账户数稳定,带动腾讯视频应用内的信息流广告同比及环比显著增长。

腾讯所说的部分热门剧集意外延后播映,是指受内容监管的收紧,《九州缥缈录》等多部重要剧集被推迟。

今年来,监管问题使得主要在线视频平台前期储备的大量内容资源无法上线,进而影响品牌广告收入,主流在线视频平台广告业绩表现都不佳,上个季度,爱奇艺在线广告营收21亿元,与去年同期持平。

拉长时间线,爱奇艺的广告收入在最近的四个季度内同样呈现下滑趋势,尽管19Q2尚未公布财报,但同样但趋势大家已经能猜到了。

过去中内容监管很严峻,要集中在限薪、查税,以及对于古装、玄幻、穿越等一系列题材创作的限制。尤其是后者,影响了视频网站内容,进而影响了品牌广告收入。

上述三点原因不难发现,广告行业目前处在周期谷底。

在宏观环境和经济周期的大背景下,互联网行业告别高增长,广告主对于ROI的追求,更看重广告的实际产出和效果,在投放更为谨慎的情况下,已经在向头部互联网公司靠拢。

据数据统计,2018年,20家中大型互联网公司广告收入增长1350亿元,同比增长43%,其中,阿里巴巴、腾讯、字节跳动等5家合计增长1013亿元,同比增长53%,占总增长额75%.从互联网公司的广告收入来看,在不考虑已有的基数体量差异情况下,前五季度各大互联网公司广告收入的增速均有不同程度的放缓。从品牌结构来看,效果类、社交类广告表现突出,搜索类、门户网站等表现疲弱。同属社交领域的微博不如腾讯的广告结构多元,因此影响更大。

从第二季度已经发布财报的公司中对比,如果拉出百度、微博、网易等的广告收入同比变化图,可以发现以百度、搜狗为代表的搜索广告增幅降速明显,而微博的放缓则最为严重。

在Q1仅实现了营收14%的同比增长,这一数字在去年是75.64%,创了新低,微博保了利润但丢了增长。细分下来KA在升,SME则在下滑,造成这种原因的根源是KA原因微博品牌和明星效应的强绑定,在社交媒体层面,尽管被短视频抢了蛮多份额,但是娱乐八卦、整体营销的基本盘没有松动。

横向比对仅作为参考,每家公司有各自的问题,比如百度的核心搜索被各类移动产品侵蚀等等,细致分析不在此展开。

整体来说,腾讯已经算抗压能力强。对照上面各大互联网公司前五个季度的广告收入走向,腾讯在增速上同比虽然有所下滑,但仍能保持在20%以上。

三、广告业务接下来会好吗?

答案是相对肯定的首先从宏观环境和广告业的季节特性看,就流量价格而言,Q4>Q2>Q3>Q1,下半年总体要强于上半年,在宏观环境不出现较大变动的基础上,各家公司的广告业务线将会有所复苏。

其次,就自身来说,腾讯视频在Q3出现了显著回升。

在剧集方面,由《魔道祖师》IP改编而成的独播剧《陈情令》口碑、话题度一路走高,社交热度持续霸榜,其骨朵热度指数、微博指数及百度指数稳居同期网剧第一,成为暑期档爆款。《陈情令》在19年7月网络剧正片有效播放市场的占有率排名第一。

同样由网文IP改编的网剧《全职高手》则借力动画版15亿次播放量与庞大的粉丝基数进一步出圈。据艺恩,7月热播网络剧播映指数Top10中占据五席,Top5中占据三席,其中独播剧《陈情令》、《全职高手》及《怒海潜沙&秦岭神树》分列1/3/6名。

综艺方面,腾讯自制《明日之子。水晶时代》多次登顶猫眼热度榜榜首和V榜网综播放排行榜,保持高话题量。

腾讯视频的复苏,很大程度将带动集团媒体广告的回温。

爱奇艺CFO王晓东上个季度财报发布后讲到,“等到第三季度和第四季度的时候,广告业务同比增长会更趋于常态。”

今年6月,腾讯在腾讯视频的年度发布会上公布了储备的视频内容,将在下半年的上线。例如《心动的信号 2》、《脱口秀大会 2》、《吐糟大会 4》等,以及拿下的NBA版权,都有望改善上半年较低迷的表现。

此外,从腾讯整体的广告收入来看,腾讯本身的流量基础,一直对广告变现克制,使得流量和广告占比倒挂。

兴业证券一方面广告业务线(AMS)成立时间太短,还需要时间重组,另一方面能看到微信在更积极的探索变现。

例如提升广告填充率、拓展新广告位。我们提到了广告库存问题,实际上腾讯还有这巨大的未释放库存,需要挤出来多少,取决于产品经理受到了多少压力。

微信上线了直播功能测试,除了直播本身,对于带动广告营销和电商都有增长空间,相信腾讯广告业务问题大概率不会持续多久。

另外,社交广告依然是下一季的看点。

微信始终在很克制的前行,在商业化方向最大程度维持了既有步调,就当前产品形态而言,公众号、小程序以及朋友圈将持续提升收入边际。

对于快手的投资/收购仍在进行,无论是哪种结果,对于腾讯都是起到了补短板的作用,尽管二者合作或许存在诸多业务层面gap,但仅是时间问题。无论是信息流、电商带货、还是内容的生产与分发,空间并不缺乏想象力。

而背后更重要的逻辑,则是在短视频方面终于了有规模级入口。

就腾讯本身,广告业务是其增值服务支柱外,和金融科技及企业服务一样探索的新增点,相对于单一依靠流量+广告收入的绝大部分互联网公司来说也会更抗压。

接下来,不妨期待腾讯的三季报~