外媒报道,瑞典流媒体音乐服务提供商Spotify将于4月3日在纽交所上市,公司联合创始人兼CEO丹尼尔·艾克(Daniel Ek)最多可出售1580万股公司股票,价值约20亿美元。

Spotify在提交给美国证券交易委员会(SEC)的IPO更新文件中称,4月3日在纽约证交所上市时,预计当前股东将出售5570万股普通股。而艾克最多可以出售1580万股股票,价值约20亿美元。

与其他公司IPO不同的是,Spotify将采用“直接上市”模式,即无需发行新股,只需简单地登记股票,即可自由交易。Spotify当前投资者可以在公开市场销售其所持股票。

在私下交易中,Spotify的估值约为190亿美元。目前,Spotify尚未设定直接上市的发行价,但已聘请摩根士丹利帮助评估买卖委托单,以确定发行价。

这一次是Spotify首次公开CEO可能将出售的股票数量。3月份以来,Spotify在私募市场的股价在48.93美元和131.88美元之间浮动,因此艾克此次将出售的股票价值在7.75亿美元和20亿美元之间。

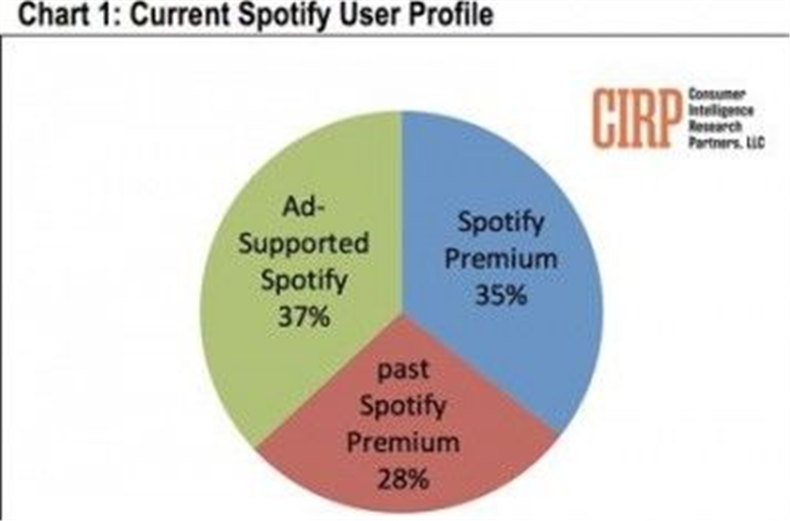

当然,艾克只是有权出售这些股票,但并不意味着他会这样做。而且,无论他是否出售这些新注册的股票,以及出售多少,他都将保持Spotify 37%的投票权。再加上另一位联合创始人马丁·洛伦佐(Martin Lorentzon)的股票,二人总计将控制Spotify 80%多的投票权。

Spotify借鉴了谷歌和Facebook的上市经验,公司上市后联合创始人将持有大量具有超级投票权的股票,从而继续维持公司的话语权。

此外,Spotify在更新文件中还称,为托管公司的流媒体服务,未来三年将向谷歌云平台支付至少3.65亿欧元(约合4.47亿美元)的费用。

去年,Spotify还向中国互联网巨头腾讯公司出售少量股份。根据投资协议,腾讯音乐和Spotify将相互购入对方几乎相等的少数股权。此外,腾讯将从Spotify当前股东手中购入部分股份。“