115亿资产注入快乐:芒果TV作价95亿,天娱作价5亿

芒果TV、天娱传媒等湖南台旗下新媒体资产将以115亿元的价格打包注入快乐购。

9月28日晚间,湖南台旗下上市公司平台快乐购股份有限公司发布公告,以发行股份的方式收购快乐阳光100%股权、芒果互娱100%股权、天娱传媒100% 股权、芒果影视100%股权和芒果娱乐100%股权 。

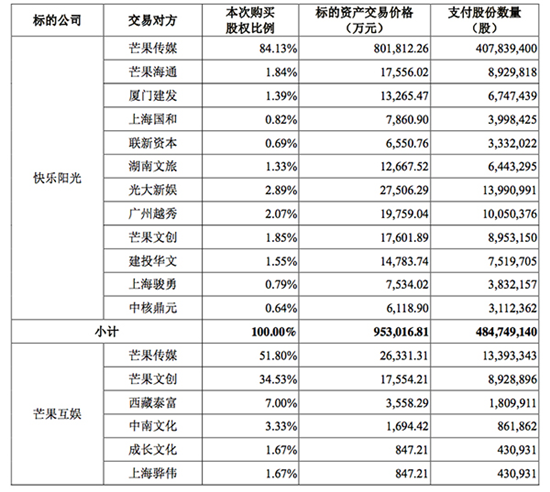

本次交易中,快乐购发行股份的价格为19.66元/股,发行股份数量约为5.88亿股。经交易各方协商决定,快乐阳光、芒果互娱、天娱传媒、芒果影视和芒果娱乐的交易价格分别为95.3亿元、5.08.亿元、5.03亿元、5.4亿元和 4.68亿元,交易总额约为115.5亿元。

快乐购重组细节

快乐购组建于2005年,2015年1月在深交所挂牌上市,截至2017年6月30日,湖南广播电视台全资子公司芒果传媒有限公司持有快乐购43.12%的股权,为第一大股东,交易完成后,芒果传媒对快乐购持股比例将上升至67.88%。而被收购的快乐阳光、芒果互娱、天娱传媒、芒果影视和芒果娱乐同样也是湖南台旗下资产,通过芒果传媒持有全部或大部分股权。

快乐阳光运营着湖南台主导的视频网站芒果TV;芒果互娱是一家游戏公司,作品常与湖南台播出的剧集进行“影游联动”;天娱传媒制作了《超级女声》《快乐男生》等现象级选秀节目,还主营艺人经纪业务,华晨宇等均为天娱旗下艺人;芒果影视和芒果娱乐则是影视制作和投资团队。

交易完成后,快乐阳光、芒果互娱、天娱传媒、芒果影视和芒果娱乐将成为上市公司的全资子公司 .

另外,快乐购还拟以竞价的方式向不超过5名特定投资者非公开发行股份募集配套资金不超过20亿元,拟扣除本次交易中介机构费用及相关发行费用后,用于芒果TV版权库扩建项目和云存储及多屏播出平台项目。

交易也将使得快乐购的主营业务发生改变。根据公告,本次交易前,快乐购的主营业务包括家庭消费业务、社群电商业务、在地生活O2O业务和汽车电商业务,完成新媒体平台及内容整合,主营业务将由媒体零售业务拓展至新媒体平台运营、新媒体互动娱乐内容制作及电子商务全产业链。

早在2016年8月,快乐购就曾发布公告,拟收购湖南广电控制的7家公司全部或部分控股股权——除了上述5家公司,还包括湖南金鹰卡通有限公司和湖南天娱广告有限公司,均属于湖南广电旗下的优质资产。但仅仅两个月后,这项收购计划宣告落空。

快乐购当时公告称,该次重大资产重组方案中涉及的标的公司资产状况较为复杂,重组方案尚待商讨和完善,目前实施条件尚不成熟,决定终止重大资产重组事项。

今年6月,快乐购宣布再启重组,交易标的变更为湖南快乐阳光互动娱乐传媒有限公司、上海天娱传媒有限公司、湖南芒果娱乐有限公司、芒果影视文化有限公司和上海芒果互娱科技有限公司这5家公司。

湖南台将旗下资产用以组建文娱“航母”的野心巨大,芒果TV、游戏、艺人经纪、内容制作等业务被打包注入主营电视购物的快乐购,使得“快乐购”实现从内容到平台的全面涉猎,这也将成为电视湘军革新的关键节点。

但一年时间过去,文化传媒行业变化不小,本次芒果TV的交易价格95亿,就比2016年6月完成B轮融资后的135亿投后估值缩水不少。估值下滑原因可能在于估值模型不同,也可能在于环境的变化。

芒果TV的运营主体快乐阳光组建于2006年。2014年4月起,依托于湖南台的“芒果独播”策略,即湖南台自制内容由芒果TV独家播出,芒果TV迅速发展。“激进”的芒果TV目前普遍被视作处于视频网站第二梯队,用户规模和活跃度与背靠互联网巨头的爱奇艺、腾讯视频、优酷仍有距离。

在“芒果独播”策略逐渐终止、电视湘军的内容制作能力被其他地方台以及视频网站迎头赶上时,芒果TV急需拓展核心竞争力。

需要特别指出的是,芒果TV可能是视频网站中为数不多实现盈利的,根据公告,2016年快乐阳光的营业收入为18.17亿元,净利润亏损6.9亿元,不过在2017年1至6月,快乐阳光影业收入为13.76亿元,净利润为1.58亿元。

此次将快乐阳光注入上市公司体系,并配以20亿元的募资,将给予芒果TV在版权采购上更多资金支持。

另外,天娱传媒的影响力也难以赶超“快男”“超女”的全盛时期。目前天娱的主营业务包括艺人经纪、综艺节目、影视剧、其他无线增值授权等。截至本次公告签署日,天娱传媒合作的签约艺人达30余名,包括华晨宇、欧豪、陈翔等。

2016年快乐购第一次启动重组时,天娱传媒的掌舵人还是一手打造了“快男”“超女”的“选秀教母”龙丹妮,但龙丹妮已经于2016年12月离职,由原湖南台节目交易管理中心主任肖宁接任天娱传媒总经理一职。